Какова коренная причина бычьего рынка золота?

Если бы будущее было на 100% определенным, у вас не было бы причин иметь сбережения. Вы можете постоянно держать все деньги в инвестициях и забирать наличные прямо перед тем, как они понадобятся. Точно также, если бы будущее было очень неопределенным, то вы, вероятно, захотели бы иметь наличных в резерве куда больше, чем обычно. У всего этого есть важнейшие последствия для рынка золота.

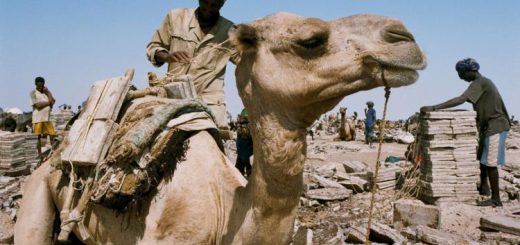

Ответ на вопрос: «Какова коренная причина бычьего рынка золота?», связан с предрасположенностью к сбережениям. Когда растет неопределенность и/или воспринимаемый уровень экономического/финансового риска на рынке, люди, естественно, хотят больше экономить и тратить меньше. Все это становится особенно заметно после того, как всеобщий экономический бум, питаемый инфляцией, превращается в крах, потому что в этой ситуации уровни долгов будут высокими, многие инвестиции, которые якобы должны были приносить большую прибыль, окажутся непродуманными, а большая часть мнений о данной экономике оказалась полностью ошибочными.

Первым выбором граждан в таких обстоятельствах было бы увеличить объем сбережений, но центральные банки и правительства обычно реагируют на факторы, толкающие людей сберегать больше, принимая меры, сокращающие ценность денег. Чиновники поступают так потому, что они опираются на кейнсианские каноны, в которых почти все наоборот. В реальном мире рост объема сбережений начинается в начале периода экономического роста, а рост потребления – в его конце, но в кейнсианском мире период экономического роста начинается с расходов на потребление. Более того, в перевернутом с ног на голову мире, воображаемом кейнсианскими экономистами, на рост сбережений смотрят косо, так как он порождает сокращение немедленного потребления.

Таким образом, происходит нечто, заставляющее граждан сберегать больше, но сторонники центрального планирования говорят: «Если вы будете держать больше денежных сбережений, мы вас накажем!». Они в реальности не говорят «мы вас накажем», но принимают меры, гарантирующие реальные потери покупательной способности сбережений в наличных. Также в периоды нестабильности самые популярные хранилища денег, то есть коммерческие банки, часто выглядят небезопасными.

Но ни меры центрального банка по сокращению привлекательности сбережений в официальных деньгах, ни впечатление нарастающей нестабильности в традиционных денежных хранилищах никак не помогут погасить желание сберегать больше. В действительности, панические действия центрального банка могут усилить неопределенность, вызывая еще больше желания накапливать резерв наличных.

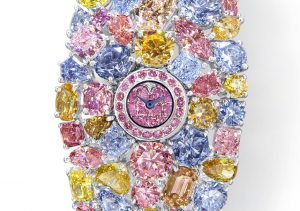

И вот тогда наступает золотой момент. Люди хотят сберечь больше денег, но не могут этого сделать в официальных деньгах, если они, конечно, не готовы принять отрицательную реальную доходность по своим сбережениям и/или принять более высокий риск убытков из-за краха банка. Поэтому они выбирают золото. Золото почти также ликвидно и транспортабельно как деньги, но его предложение всегда ограничено. У золота очень длинная история как хранилища ценности и денег, так что даже если сегодня оно деньгами не является оно остается хорошей альтернативой наличным.

Поэтому на долгосрочные золотые бычьи рынки можно смотреть как на периоды, когда граждане отдают повышенное предпочтение сбережениям, а действия властей и/или ослабленная финансовая позиция коммерческих банков делают сбережения в официальных деньгах более рискованными.

Сэвилл, Стив

Saville, Steve

Один из самых объективных золотых комментаторов, его комментарии всегда очень высокого качества. «Мой подход — это смотреть на рынок «сверху вниз», то есть я сначала определяю общие рыночные тенденции, а затем использую комбинацию фундаментального и технического анализа, чтобы обнаружить конкретные акции, которые получат преимущества от этих тенденций», объясняет Стив.

https://goldenfront.ru/