Инфляция и золото: Кто уступит?

В недавних статьях мы обсуждали различные теории, пытающиеся объяснить, что вызывает движение цен на золото и серебро. Мы упоминали «попытку выделить известного покупателя металла, игнорируя при этом тысячи неизвестных продавцов, продавших его этому известному покупателю».

С тех пор Ирландия купила золото впервые за более чем десятилетие. И, как и следовало ожидать, большинство в золотом сообществе видит в этом бычий знак.

Кстати, мы не видели каких-либо данных о том, сколько и когда было заплачено, но в статьях от 1 декабря упоминается ряд покупок в течение пары месяцев. Если предположить, что «пара» означает два, похоже, Ирландия могла заплатить больше текущей цены.

Разные теории о том, что движет ценой золота и серебра

Если вернуться к общему бычьему взгляду на мудрость Ирландии, то как насчет мнений 64,300 человек, продавших свое золото Ирландии (если предположить, что в среднем каждый продавец продал унцию)? Наверное, эти люди думали, что цена упадет?

Есть две конкурирующие теории насчет того, как интерпретировать конфликтные взгляды, когда один участник рынка известен, а другой – группа неизвестных людей. Одна из них – теория «известного покупателя», а другая – теория «некомпетентного бюрократа». Последняя использовалась для объяснения продажи половины британского золота в 1999-2002 гг.

Как можно было тогда знать, что британское правительство поступило глупо, а анонимные 12,699,250 покупателей правы? И как можно знать сегодня, что ирландские бюрократы правы, а 64,300 продавцов ошиблись?

Налицо обычная бычья предвзятость.

Очевидно, что некоторые компании, продвигающие подобные истории, просто пытаются продать золото (мы не продаем золото, мы платим инвесторам проценты по долгосрочным золотым сбережениям).

Однако хотелось бы отметить, что если люди покупают золото по ошибке, то они могут быстро его продать, когда это осознают. Никто не выигрывает, и кто-то из этих людей, возможно, больше не вернется на золотой рынок, неправильно поняв урок.

Индекс потребительских цен, бесполезные ингредиенты и цена золота

Еще одна теория гласит, что ценой золота движут изменения индекса потребительских цен, также известные как инфляция. Потребительские цены стремительно растут. Но цена золота – нет. Так действительно ли это бычий сигнал?

Отбросим очевидное противоречие. Если рост потребительских цен ведет к росту цены золота и потребительские цены выросли, но цена золота – нет, значит, прогноз теории не сбылся. Поэтому нет причин ожидать, что он сбудется в будущем.

То, представляет ли рост цен сигнал для золота, зависит от причины этого роста цен. Если цены растут из-за немонетарных факторов, таких как пошлины, ограничения производства энергии и растущее число и стоимость нормативов (называемых нами бесполезными ингредиентами), то почему это должно толкать цену золота вверх? Нет никакого механического аппарата, который связывал бы цены на потребительские товары с ценой золота.

Случается, что цены на золото и потребительские товары растут вместе. Но в другие времена только что-то одно из них резко растет. Например, в 2009-11 гг. цена золота более чем удвоилась. Или в этом году потребительские цены выросли на 6.3%, согласно Бюро статистики труда США, тогда как цена золота упала примерно на 5%.

Разные причины инфляции

Потребительские цены растут из-за вышеупомянутых немонетарных факторов, в частности из-за последствий локдаунов, введенных в ответ на коронавирус. Все бизнесы от розничных продаж до сектора услуг поняли, что нельзя полагаться на быструю поставку товаров. Так что естественно, что цены растут, чтобы нормировать ограниченные запасы.

Когда экономисты говорят, что «инфляция временна», они имеют в виду, что логистические проблемы будут решены и тогда склады вновь заполнятся.

К сожалению, они не различают разные причины. Если цены растут из-за кредитно-денежного дебоша – это инфляция. Когда цены растут из-за временной неразберихи с поставками – это тоже инфляция. И когда цены растут из-за законов, заставляющих всех использовать более дорогой природный газ и запрещающих его национальную добычу, – это тоже называют инфляцией.

Нам нужны разные термины для этих явлений. Хотя сегодня речь о другом. Мы лишь хотим обратить внимание на причину роста потребительских цен и отметить, что она не влияет напрямую на золото.

В чем отличие золота

Золото отличается от потребительских товаров и даже от обычных товарных ресурсов. Насколько нам известно, человечество добывает его не менее 5,000 лет. Практически всё золото, добытое за это время, всё еще находится в человеческих руках.

Игрушки, новогодние елки, еда и даже автомобили производятся для потребления. Складские запасы этих товаров очень небольшие. То, что производится, быстро отправляется к потребителям (задержки поставок сейчас продлевают эти сроки). И те его затем потребляют.

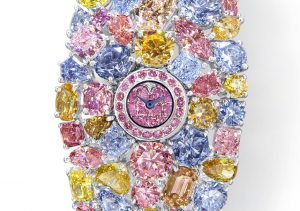

Но золото не потребляется. Из него могут делать украшения, но этот продукт запросто можно переплавить в слитки. Понятно, что никто не выбрасывает золотые украшения в мусор. Существуют огромные накопленные запасы золота. Чтобы добыть столько золота при сегодняшних темпах понадобится несколько десятилетий.

Поэтому золото не поддается никаким традиционным методам анализа, таким как анализ спроса и предложения. Что такое предложение? Не только то, что поступает от горняков и переработчиков лома. Что такое спрос? Не только украшения и определенно не только электроника.

Каждая когда-либо добытая унция – это потенциальное предложение. И каждый на этой планете представляет потенциальный спрос. При подходящей цене и подходящих условиях.

Винер, Кит

Weiner, Keith

Создатель DiamondWare, технологической компании, специализирующейся на VoIP, которую он продал Nortel в 2008 году. Трейдер и аналитик, сторонник Новой австрийской школы экономики. https://goldenfront.ru/